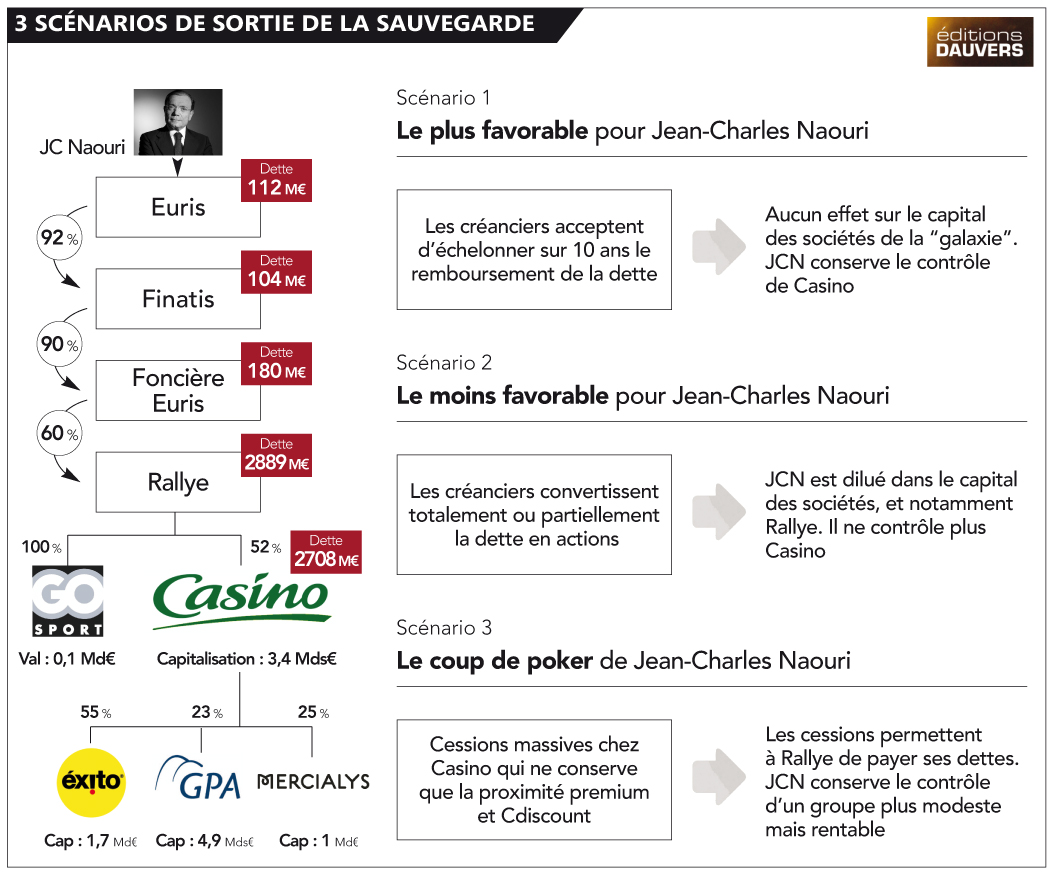

C’est donc parti pour le jeu des scénarios dans le dossier Rallye/Casino. En théorie, la procédure de sauvegarde encadre assez formellement les voies de sortie. En pratique, en France, économie et politique sont si intimement liées qu’il est possible que le dossier passe sur le bureau d’un ministre avant tout jugement… et échappe à l’ordre naturel des choses ! Schématiquement, outre la cession totale et d’un bloc de Casino, il existe trois grands scénarios (déclinables à l’infini pour en proposer davantage en apparence).

Le scénario le plus favorable pour Jean-Charles Naouri serait évidemment d’obtenir un rééchelonnement de la dette sur 10 ans avec un moratoire sur les deux premières années, ce qui soulagerait Casino, moins contraint à une gestion de court terme. Scénario pas impossible mais peu probable. En effet, pourquoi les banques (qui ont évidemment acculé « JCN » à la sauvegarde) accepteraient-elles cette facilité sans contrepartie ? Et, d’ailleurs, croient-elles encore en la capacité de « JCN » de mener cette recovery à son terme ?

Le second scénario est toujours le plus attendu en la circonstance : les créanciers reprennent la main en convertissant tout ou partie de leurs créances en actions. Automatiquement, « JCN » perd le contrôle de Rallye et de Casino. Au mieux, il se contente d’un rôle d’actionnaire minoritaire (ou se désengage totalement). Rallye doit alors nommer un nouveau management à la tête de Casino. En interne : deux favoris se dégagent : Jean-Paul Mochet (patron de Franprix) et Régis Schultz (Monoprix). Avantage : ils connaissent la maison. Inconvénient : la nomination de l’un des deux bousculerait les équilibres internes. Plus sage serait alors la nomination d’un nouveau patron extérieur qui n’aurait alors aucun état d’âme pour ouvrir tous les placards. Classique.

Le troisième scénario est plus improbable mais… ressemble à « JCN ». C’est le coup de poker. Pour sauver son contrôle sur Casino et aboutir sa vision de l’évolution du retail, il ne conserve de l’actuel groupe que la proximité urbaine et premium (Monoprix, Franprix, Naturalia) ainsi que Cdiscount, c’est-à-dire moins d’une dizaine de milliards d’euros de CA. Toutes les autres branches seraient donc cédées : le Brésil et la Colombie bien sûr mais également les activités provinciales en France (réseaux Géant et Supermarché Casino, à l’exception des sites ultra-urbains ou certains supermarchés pourraient devenir des Monoprix). Sur la base de la capitalisation actuelle des filiales cotées et de la valeur théorique des autres actifs, Casino pourrait retirer entre 4,5 et 5 milliards d’euros. Mais Rallye n’en empocherait que la moitié (eu égard aux 52 % d’actions qu’il détient). Sur le papier, insuffisant pour apurer totalement la dette mais suffisamment proche pour… discuter ! Surtout que, même s’il perd en puissance d’achat, le « nouveau » Casino présenterait un profil intéressant car présent sur deux marchés distincts : l’un en croissance (le e-commerce et le bio) ; l’autre très rentable (la proximité urbaine). Faudrait alors juste rebaptiser le groupe ! MONatDis par exemple ?

pourquoi pas un mot sur la VAD? Qui est derriere? C’est cela qui interessant.

En outre, Les Geant deficitaires ont ete vendus pour 2/3 du CA… Donc je pense que le reste vaut plus. Le Bresil ne sera jamais vendu (croissance). Un partenaire exterieur peut prendre 25% de CDISCOUNT pour 500M euros (d’ailleurs cette annee CDiscount c’est 5 Ge de volume)

La cession au prix de 2/3 du CA concernait les murs et fonds, là, on parle à priori de la cession de parts sociales, la valorisation n’a donc rien à voir. Le rachat de la société implique de reprendre la dette qu’elle porte. Pour murs et fonds il n’y a reprise que d’actifs et d’aucun élément de passif.

Un seul constat pour le 3ème scénario : Un véritable gâchis de Naouri envers les enseignes Géant/LP/Casino qui n’a pas du tout développé surtout chez Géant qui était le fer de lance de la relance de Casino dans les années 1990

Bonjour et merci pour cette petite séance d’économie-fiction !

Scénario intéressant, mais ne manquerait-il pas la puissance d’achat ?

Plusieurs corrections :

1/ Le % dans GPA est plus important car une part est detenue par Exito

2/ Il y a d’autres actifs de grande valeur : 75 % de GreenYellow (200 M€ d EBITDA en 2021 et le plan de charge est plutôt pas mal), La data, le Cloud (C’est 130 M€ de CA avec une grosse marge en 2021), L’activité immobiliere en amerique du Sud (pas mal de m2 de GLA), en France, a l etranger, la gestion immobiliere pour comptes propres et pour comptes de tiers (avec SUDECO, MAYLAND)

La banque CASINO, l’activité bancaire EXITO,….

Quelques milliards en plus.

2/ Les actifs de CASINO sont à potentiel, interesse un peu de monde, et surtout conforme à l’évolution du RETAIL et très en avance sur les concurrents et pas mal margé par rapport aux hypers

3/ Il y a une partie non alimentaire CDISCOUNT, VIAVAREJO qui vaut un peu d’argent et qui ont du potentiel mais qui pour l’instant ne sont pas très rentable

La aussi quelques Milliards

4/ En effet, ils ont vendu des hyper déficitaires de 50 % à 70 % du CA, alors quelle est la valeur de ceux très rentables qui plus situé dans des zones à fort pouvoir d’achat, région PACA, Ile de France (donc à grosse valeur fonciere). Rien que les Hypers (rentables et non rentables) c’est 4 Mds de CA alors x 50 % à 70 % !!!

5/ Les enseignes de proximité Supermarché CASINO, FRANPRIX, MONOPRIX, les reseaux de franchise

Encore à nouveau quelques milliards

6/ des positions de n°1 en Amerique du Sud avec de belle croissance. Qui plus avec une conversion des ASSAI dont les CAPEX se payent en à peine 3 à 4 ans. Regardez d’ailleurs le début des conversions.

Quelques milliards encore, ne regardez pas la capitalisation boursière pour valoriser cela. Ce qui compte c’est la valeur d’entreprise. Un bel exemple c’est les 4 Mds d euros recuperé de l’Asie pour un peu plus d’1 Mds de CA certes il y avait un peu de galerie comme en colombie et les autres pays d’ailleurs

7/ Il ne faut pas oublier VINDEMIA, MERCIALYS, Les restaurants, encore quelques centaines de millions.

8/ Un peu de M2 d’immobilier pour quelques milliards encore

Perso je ne valorise pas à la capitalisation boursiere mais plutot en prenant 8 fois l’EBITDA en corrigeant de l’immobilier que je retranche à l’EBITDA pour les loyers et que je rajoute en valorisation

Synthese de valorisation :

Les commissaires aux comptes ont validés une valeur de CASINO de 80 € dans les comptes de RALLYE. La valeur à mon sens mais ce n’est pas un conseil d’achat est supérieure à cela.

Mais bon prenons cela pour la démonstration

Car 80 € x 108 millions de titres CASINO = 8,64 Md d’€ x 51,7 % (RALLYE) = 4,4 Mds pour RALLYE on ajoute go sport et un peu d’immobilier pour 2,6 Mds de dettes (2,9 mds d’€ – courrir) soit RALLYE à presque 2 Mds.

Pour fonciere euris, il y a quelques galeries immobilieres dont la dette de fonciere euris est proche de zero.

SYNTHESE DES SCENARIOS

Je sais que JCN soutient quelques associations caritatives en faveur de l’enfance, des étudiants modestes mais je ne vois pas pourquoi il laisserait le groupe au banque pour la dette de RALLYE alors que celle ci vaut bien plus que le montant de la dette (ce n’est pas un lapin de 3 semaines). Donc j exclu le scenario 2. Car CASINO a des actifs liquides qu’il aurait pu vendre rapidement (donc il n’est pas pendu)

Donc scenario 1 : Le plan triennal de CASINO prevoit une amélioration notable de la rentabilité en France sans oublier l’Amerique du SUD où le poids des minoritaires est fort….Donc pourquoi pas

ou scenario 3 : Je temporiserai pourquoi pas vendre quelques actifs. De là à les valoriser à la valeur boursière là c’est exagéré car JCN a toujours su et bien vendu. Regardez sur 10 ans et vous serez surpris. Notamment mais si je n’aime pas cet exemple eu egard aux degats des CHAVEZ MADURO. Mais avoir vendu CATIVEN pour 672 M pour une filiale qui perdais de l argent.

CONCLUSION

C est quand la mer se retire qu on voit qui sont à poil. Et pour CASINO cela sera un revelateur de sa vraie valeur.

JCN sans etre bea m a toujours surpris. Dans le cas on est loin d avoir quelqu un aux abois, il a des tas d actifs liquides rapidement.

La vente de l’immobilier a été mal compris, il ne s agissait pas de vendre les bijoux de famille mais d une decision rationnelle pour investir sur d’autres actifs à plus grand potentiel.

Une chose me semble sur est que la VAD va avoir chaud

100% d’accord avec votre analyse exhaustive des assets du groupe.

Sans parler des 2 milliards de desendettement effectues en un an. Ce cash est chez Casino et finira bien par remonter ou etre integre via fusion dans rallye.

La procedure de sauvegarde est lancee car la VAD a fait baisse le cours de CO a des niveaux intenables. Pourquoi? Pour qui?

Maintenant, la VAD est bloquee. Bravo Naouri qui ainsi a 18 mois pour finaliser son plan de relance.

Enfin pour revenir sur le scenario 2 qui est toujours le plus probable en la circonstance.

Je l’ai regardé en effet ce week end.

Un gros point de détail, pour les cas connu de VIVARTE,… c’était la société opérationnelle qui était endetté et elle etait souvent confronté à une activité en perte de vitesse avec une dette souscrite en des temps meilleures.

Pour CASINO :

– L activité n est pas en perte de vitesse meme si il y a un effet de change indeniable

– Il y a des choses à vendre car CASINO a toujours rembourser son levier grace aux cessions d’actifs arrivés au potentiel qu’il a vendu

– Et gros point de détail, ce n est pas CASINO qui est endetté (2 Mds de prévu en 2019) mais RALLYE et cela change tout par rapport aux scenarios classiques.

Bonnes reflexions aussi

Enfin et pour finir et je suis interesse par vos avis.

RALLYE s est mis en procedure de sauvegarde non pas par manque d argent mais par manque de garantie.

Garantie qui etait mis a mal par la speculation a coup de fake news.

J espere que ce cas fera evolue le droit car les regles sont europeennes et le marche mondial. En clair je publie une analyse subjective en qualite d anglo saxons cela joue sur le marche europeen alors que je ne suis pas soumis a ces regles (il me semble) en qualite d anglo saxons

3 ? 5 pour LSA ! Toujours plus ….

Et si Casino était tout simplement racheté par un concurrent et disparaissait sous ke nom de Lidl ou autre .

Bonjour,

Savez-vous ou avez-vous estimé la valeur moyenne des hypermarchés Géant ainsi que le nombre restant pouvant être vendu ?

Hier encore 3 hypermarchés pour 38M€.

Certains ne se vendront pas on dirait, mais entre le prix moyen et le nombre de Géants existant on pourrait se faire une idée de la somme qu’ils pourraient récupérer.

http://www.lineaires.com/LA-DISTRIBUTION/Les-actus/Un-nouveau-Geant-adopte-l-enseigne-Casino-Geant-53447

Avez-vous vu les rachats de titres à 31€ ? Casino pourrait mettre les battons dans roues des vadeurs si ils achètent sous 31€…

bizarrement rien sur la gouvernance !!

pourriez vous nous eclairer sur le role obscur de julien lagubeau dg adjoint ?