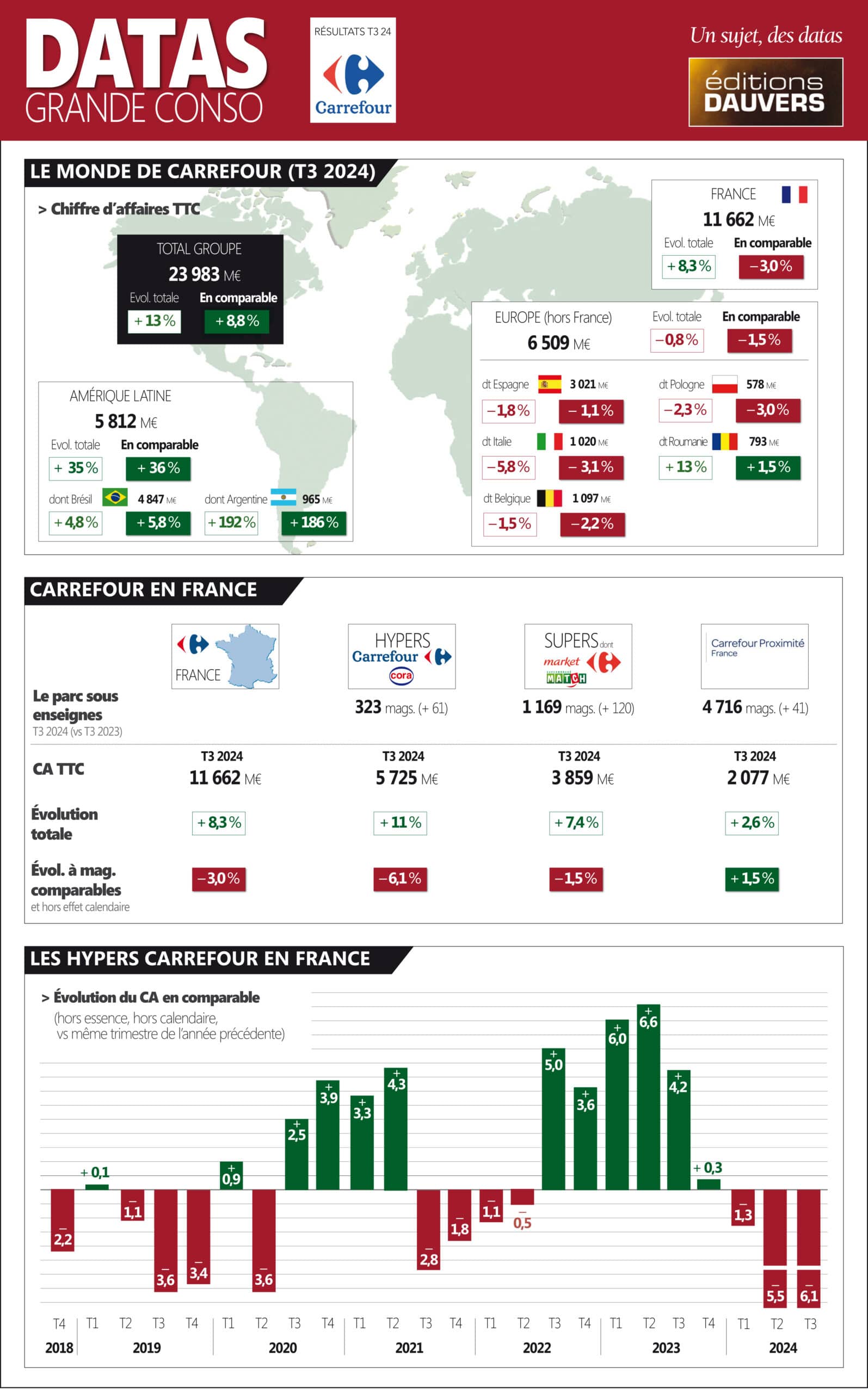

Publication ce soir des performances commerciales de Carrefour pour le T3. Globalement, les ventes atteignent près de 24 milliards d’euros TTC, en hausse de 13 %. Une fois intégrés les effets des carburants, du calendaire et, surtout, de l’acquisition de Cora/Match, la hausse des ventes est ramenée à + 8,8 % en comparable. Un niveau confortable mais qui cache en réalité deux Carrefour…

En Amérique latine, le groupe affiche une très forte progression en comparable : + 36 %. En Europe, en revanche, c’est pas la même limonade. Hors France, les ventes reculent de 1,5 %. Et, dans l’Hexagone, la baisse est plus marquée : – 3 %. Carrefour y voit les effets de ses investissements prix. Investissements prix dont j’ai révélé ici qu’ils sont supérieurs on-line qu’off-line. Il n’empêche : Carrefour s’affiche à son meilleur niveau de prix depuis 2020. Mécaniquement (c’est en tous les cas l’histoire qui est “vendue” aux analystes financiers), les volumes devraient repartir et compenser la baisse des prix. On appelle ça… le cercle vertueux du discount. Et Carrefour réaffirme donc vouloir y croire ! C’est déjà ça.

Dans le détail, ce sont toujours les hypers qui plombent l’ambiance : encore – 6 % en comparable, la faute évidemment au non-alimentaire dont on ne voit toujours pas comment la tendance pourrait s’inverser à horizon visible. Ce qui posera inévitablement la question de l’allocation des surfaces à terme. Surtout à l’heure où Cora – et ses grands hypers – rejoint le réseau Carrefour.

Côté résultats financiers, Carrefour maintient ses prévisions annuelles de croissance de l’EBITDA et du résultat opérationnel courant. Le plan de réduction des coûts de 1,2 milliard d’euros et les synergies attendues de la fusion avec Cora-Match (130 M€) y participant évidemment. Mais, comme déjà exprimé ici (et parce que j’ai de la constance dans les idées), synergies et réductions de coûts ne sont que des fusils à un coût. Faudra quand même bientôt publier des CA comparables positifs pour assurer la croissance des résultats.

Carrefour, en tant que franchisé, c est le rêve américain. Une fois propriétaire, on vous promet monts et merveilles , et là c est la descente aux enfers…. en tant que client vous payez une blinde. Et nous en tant que “partenaires” vous payez votre marchandise beaucoup plus cher, pour vous faire traiter de voleurs, et sortir avec 10% des promesses de Carrefour. La corde vous tend au …

La preuve que le modele economique de la distribution en 2024 n’est plus au modele

– intégré centralisé piloté par les énarques, financier, marketeurs issus de gdes écoles qui pondent des concepts commerciaux, de magasins foireux alors que les basique ne sont même plus là… les magasins et le prix (Casino en est mort et ce qui reste finira par en mourir vraiment, Auchan suit)

– franchisé, piloté et essorés par les meme que ci dessus sans marge de manoeuvre local

Carrefour fait les 2 s’en sort mieux que ses congénères… mais c’est pas briillant

là vous faites juste un resumé de la france d’aujoud’hui, ce constat il est vraiment valable dans beaucoup de secteurs.

C’est un peu trop compliqué pour le client lamda…seuls les pros s’y retrouvent dans cette analyse.